پادکست صوتی "شاخص ترس و طمع چیست ؟ "

- 04:11 1404-11-17

- زمان مطالعه: 7 دقیقه

شاخص ترس و طمع یا FUD چیست؟ همونطور که می دونید، بازار ارز های دیجیتال یک بازار وسیع و گسترده هستش با کلی واژه جدید که در مقاله اصطلاحات کاربردی ارزهای دیجیتال بطور کامل اون ها رو توضیح دادیم. بازاری با گردش روزانه چند ده تا چند صد میلیارد دلار پول. در این بازار تحلیل گران و تریدر ها زیادی فعالیت می کنن که معیار فعالیت هاشون تحلیل هستش. در مورد قضیه تحلیل در بازار های مالی خیلی حرف ها برای گفتن هست. برای رسیدن به یک تحلیل دقیق و موفق ابزار ها و متد های مختلفی در اختیار هست. یکی از ابزار ها و متد هایی که مورد علاقه و کاربرد تریدر ها و تحلیل گران حرفه ای هستش، بررسی شاخص ترس و طمع (fear and greed) هستش. در این مقاله قصد داریم این فاکتور رو به عنوان یک معیار برای تحلیل و معامله در بازار ارز های دیجیتال بررسی کنیم. فراموش نکنید که برای سود کردن در بازار های مالی به خصوص بازار رمز ارز ها، نیاز به یک ارزیابی کارآمد داریم و اگر این طور نباشه ممکنه خدای ناکرده ضرر کنید و از این بازار دل زده بشید. این مقاله رو کامل بخویند تا متوجه بشید شاخص ترس و طمع چیست و با نحوه محاسبه اون آشنا بشید.

شاخص ترس و طمع چیست ؟

رفتار و عملکرد خیلی از معامله گران و سرمایه گذاران در بازار های مالی بر اساس احساسات و هیجانات هستش. از همین رو معیاری تعریف می کنیم تا سطح این احساسات و هیجانات رو بسنجیم، معیاری با نام شاخص ترس و طمع. در جواب به سوال این که اصلا شاخص ترس و طمع چیست ؟ باید بگم که این شاخص، احساسات و هیجانات فعالان بازار رو در قالب اعداد و به شکل کمی بیان می کنه. معامله گران غالبا موقع رشد قیمت ها حریص میشن و اصطلاحا بهشون فومو (FOMO) دست میده که در ادامه توضیح خواهیم داد فومو چیه. در مقابل وقتی قیمت ها تحت تاثیر عواملی شروع به کاهش می کنه، بعضی از فعالان بازار از ترس کاهش بیشتر قیمت ها، شروع به فروش غیر منطقی دارایی هاشون می کنن. احتمالا شنیدین که در بازار های مالی دو نوع تحلیل داریم، تحلیل تکنیکال و تحلیل بنیادی یا فاندامنتال . البته بعضی از تحلیل گران حرفه ای شاخه سومی رو هم تحت عنوان روانشناسی بازار یا تحلیل احساسات حاکم بر بازار به رسمیت می شناسن. همین شاخه سوم تحلیل موضوع مقاله ما هستش و قراره که کامل بررسیش کنیم.

روانشناسی بازار در واقع طراحی شاخص هایی هست که با گرفتن داده های اولیه، احساسات حاکم بر بازار و وضعیت معامله گران رو ارزیابی می کنه و می تونه یک دید خوب از وضعیت کنونی و پیش روی بازار ارائه بده. یکی از همین شاخص ها که در راستای روانشناسی بازار طراحی شده، شاخص ترس و طمع یا Fear and greed index هستش. برای محاسبه شاخص ترس و طمع باید بدونید که مقیاس بندی این شاخص خیلی ساده هستش. همواره یک عدد بین صفر تا صد خواهیم داشت و به عبارتی دامنه کارکردی این شاخص 0 الی 100 هستش. عدد صفر به معنای ترس شدید و عدد 100 به معنای طمع شدید برای خرید هستش. یعنی اینکه در محاسبه شاخص ترس و طمع هر قدر نشان گر شاخص به صفر نزدیک تر بود، نشان از نگرانی و ترس بیشتر در بازار داره و در مقابل هر قدر به صد نزدیک تر بود، یعنی میل بیشتر برای خرید در بازار هستش. از دریچه دیگه ای بخوایم بررسی کنیم، ترس شدید نشان گر این مسئله هست که کاربران نگران هستن و می تونه یک فرصت خرید فراهم بشه. در مقابل وقتی سرمایه گذاران و تریدر ها بیش از حد حریص بشن، می تونه نشان از این باشه که در آینده یک اصلاح قیمتی در راه خواهد بود. پس فهمیدیم؛ مفهوم شاخص ترس و طمع چیست و چگونه این شاخص ترس، طمع و احساسات جاری فعالان بازار رو ارزیابی می کنه و داده ها رو در یک مقیاس ساده بین 0 تا 100 قرار میده.

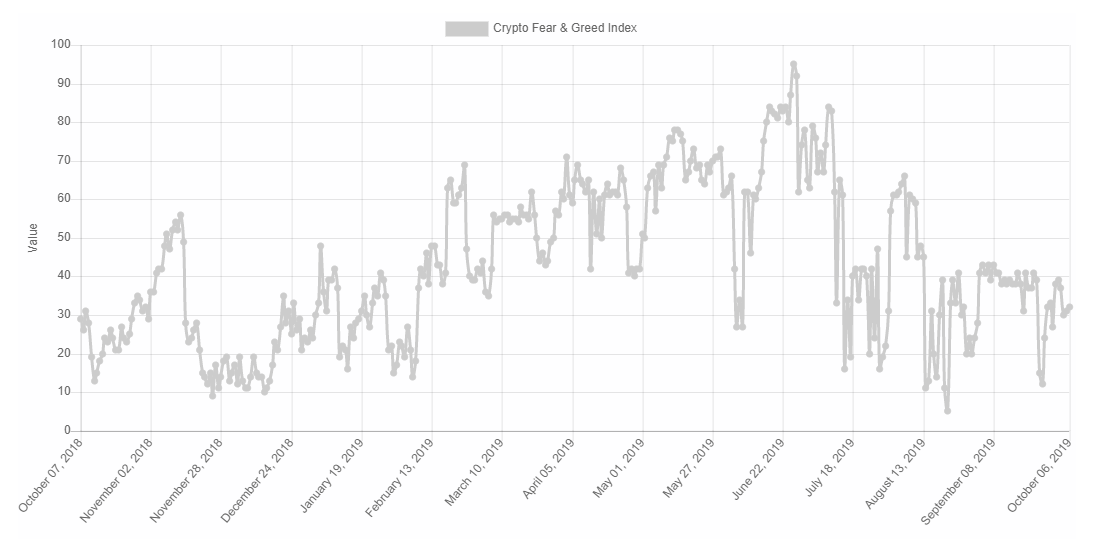

نمودار تاریخچه شاخص ترس و طمع در بازار ارز های دیجیتال

شاید برای بعضی ها سوال باشه شاخص ترس و طمع بیت کوین چیه و چگونه هستش ؟ معمولا تحلیل گر ها سوابق اطلاعاتی ارز های مطرح مثل بیت کوین رو برای پیش بینی روند های قیمتی آینده، زیاد بررسی می کنن. نمودار فوق نوسانات شاخص ترس و طمع بین سال های 2018 تا 2019 رو نشون میده. با بررسی نمودار می تونیم این نکته رو در نظر بگیریم که هنگامی که شاخص در یک روند نزولی قرار داره و توالی سقف های نموداری به سمت پایین هست، احساس ترس از افت بیشتر قیمت در معاملهگران بیشتر دیده میشه که این در نهایت باعث خروج سرمایه یا محافظه کاری بیشتر کاربران در معاملات خودشون میشه. این مسئله باعث کاهش سرمایه جاری در بازار میشه و در نتیجه به کاهش نوسانات و ادامه دار شدن روند افت قیمتی منجر میشه. در مقابل وقتی که نمودار روندی صعودی رو در پیش میگیره و شروع به ساختن کف های نموداری بالاتر از همدیگه میکنه، نشان از کاهش ترس معامله گران و تریدر ها و افزایش ریسک پذیری اونا داره. از اون طرف حرکت رو به بالای شاخص باعث افزایش سرمایه ورودی به بازار و خوش بینی تحلیلگران به افزایش قیمت در آینده میشه و این روند رو به بالا شاخص تا جایی ادامه پیدا میکنه که نمودار به سمت محدودهی طمع شدید شروع به حرکت کنه. پس از قرار گرفتن در این ناحیه و با اشباع قیمت ها، روند نزولی و افت قیمت ها شروع میشه.

محاسبه شاخص ترس و طمع و اجزای شاخص

گردآوری داده ها برای محاسبه شاخص ترس و طمع از 6 منبع اصلی صورت می گیره که البته هر کدوم وزن و ضریب نفوذ خاص خودشو داره که برای هر منبع به شکل درصد بیان می کنیم. در جهت داشتن یک تجسم معنا دار از تغییر احساسات در بازار، هر داده مانند دادهی روز قبل ارزشگذاری شده و شاخص فعلی در حال حاضر به علت نوسانات بالا فقط مختص به ارز دیجیتال بیت کوین هستش. 6 فاکتور موثر در محاسبه شاخص ترس و طمع رو با هم بررسی می کنیم.

1. نوسانات (25 درصد) : در این فاکتور نوسانات فعلی و حداکثری مورد نظر هستش. قیمت معاملات رمز ارز بیت کوین و مقایسه اون با مقادیر میانگین مربوط به معاملات در ۳۰ و ۹۰ روز پیش هم مورد دیگه ای هست که نیاز به بررسی داره، چون که افزایش غیر عادی نوسانات نشانه ای از بازاری اشباع شده از ترس و نگرانی هستش.

2. حجم و قدرت بازار (25 درصد) : در این بخش هم اندازه ی حجم و قدرت فعلی بازار که با آخرین مقادیر میانگین های بازه زمانی ۳۰ و ۹۰ روزه مقایسه میشه، مورد بررسی قرار می گیره. وقتی در تایم فریم و بازه زمانی روزانه شاهد حجم بالای خرید در یک بازار صعودی و رو به بالا هستیم ، می تونیم بگیم که بازار بیش از حد حریصانه عمل می کنه.

3. رسانه های اجتماعی (15 درصد) : تعداد پست هایی که با هشتگ های متفاوت برای هر رمز ارز در توییتر انتشار پیدا می کنه و سرعت فیدبک هایی که برای هر پست یا توییت در یک بازهی زمانی مشخص دریافت میشه از عامل های تعیین این فاکتور شاخص ترس و طمع هستن. نرخ بازخورد های غیر عادی و با تعداد بالا باعث رشد علاقهی عمومی به یک رمز ارز میشه که به یک رفتار حریصانه در مارکت ختم خواهد شد.

4. نظر سنجی (15 درصد) : با استفاده از نظر سنجی های هفتگی از کاربران و فعالان بازار ارز های دیجیتال تعیین می شود.

5. تسلط (10 درصد) : تسلط یک رمز ارز، سهم آن رمز ارز از کل بازار رو نشون میده. برای مثال افزایش تسلط بازار بیت کوین ناشی از ترس و در نتیجه افت سرمایهگذاری بیش از حد بر روی آلت کوین ها هستش و در واقع بیت کوین به منزله پناهگاهی برای فرار از کاهش قیمت آلت کوین ها در نظر گرفته میشه. در مقابل، وقتی که تسلط بیت کوین کمتر بشه، مردم بر سرمایه گذاری روی آلت کوین های پر خطرتر، حریص تر میشن و شانس خودشون رو در حرکت صعودی بزرگ بعدی در نظر میگرن.در هر صورت با بررسی تسلط آلت کوین ها، میشه گفت افزایش علاقهی عمومی به یک آلت کوین می تونه باعث به وجود آمدن رفتار حریصانه و رو به بالا در اون ارز دیجیتال بشه.

6. ترند ها (10 درصد) : با بررسی جست و جو های مختلف مربوط به بیت کوین یا ارز دیجیتال دیگه ای در گوگل و تغییر حجم در این جست و جو ها میشه از دید دیگه ای به این ترند های احساسی در بازار نگاه کرد. برای مثال اگر در Google Trends کلمهی Bitcoinرو سرچ کنید، اطلاعاتی کاربردی و اساسی برای شاخص ترس و طمع بیت کوین دریافت نخواهین کرد. در مقابل ولی اگر عبارت Bitcoin price manipulation رو که به معنای دستکاری قیمت بیت کوین هستش، سرچ کنید برای مثال می بینید که این جستار در ماه گذشته 5 درصد رشد در سرچ و جست و جو داشته و میشه گفت که این نشانه ای از ترس در بازار هستش.

ادغام شاخص ترس و طمع با تحلیل تکنیکال

به مقوله شاخص ترس و طمع به دید یک اندیکاتور هم می تونیم نگاه کنیم. به طوری که نواحی اشباع خرید و اشباع فروش رو مثل اندیکاتور RSI می تونیم توش ببینیم و همچنین برای ورود به روند ها ازش استفاده کنیم. برای مثال به سابقه بازار و شکستن روند منفی در نمودار در فبریه ۲۰۱۹ دقت کنین. در این بازه زمانی روند منفی نمودار شکست ( قیمت در این بازه زیر ۴,۰۰۰ دلار بود) و شاخص هم بین بازه ۳۰ الی ۴۰ نوسان می کرد که محدوده ی ترس میگیم بهش، در ابتدای مطلب گفتیم که این مساله وقتی پیش میاد یعنی یک فرصت خرید فراهم شده. برآیند این شکست باعث شد که قیمت تا سطح 13 هزار دلار بالا بیاد و بعد از رشد و قرار گرفتن در محدوده طمع، دوباره با ریزش و افت همراه باشه.

سخن پایانی

بازار های مالی مثل بازار کریپتوکارنسی یا رمز ارز ها، خیلی اوقات الگو های مشابهی رو دنبال می کنن و روند های گذشته تکرار میشه. دانش و مهارت تحلیل تکنیکال در اینه که بتونیم از سوابق و الگو های قیمتی گذشته، الگو های قیمتی آینده رو تشخیص بدیم. در این بین یک سری ابزار ها و امکانات دیگه هستن که می تونن تحلیل ما رو دقیق تر کنن و در رسیدن به سود بیشتر بهمون کمک کنن اگه می خواین اطلاعات بیشتری کسب کنین مقاله انواع شیوه های تحلیل ارزهای دیجیتال ما رو مطالعه کنین. شاخ ترس و طمع یکی از این ابزار ها هستش که در این مقاله به معرفی شاخص ترس و طمع و همچنین نحوه محاسبه شاخص ترس و طمع پرداختیم. هر اندازه که دانش و مهارت تحلیلی تون بالاتر بشه به همان اندازه حاشیه سود بالا تر و ضرر و زیان پایین تری خواهید داشت. در معاملات تون همیشه سعی کنید در کنار سایر تحلیل ها نیم نگاهی هم به شاخص ترس و طمع و شرایط اون داشته باشید. یادتون باشه که بازار های مالی همان قدر که می تونه پر سود باشه، به همان اندازه هم می تونه زیان بار باشه و در مواقعی منجر به از دست رفتن سرمایه بشه اگه اصول فعالیت در اون رو ندونید و مهارت کافی رو نداشته باشید.

نظرات کاربران در مورد شاخص ترس و طمع چیست ؟