- 23:08 1402-08-18

- زمان مطالعه:11 دقیقه

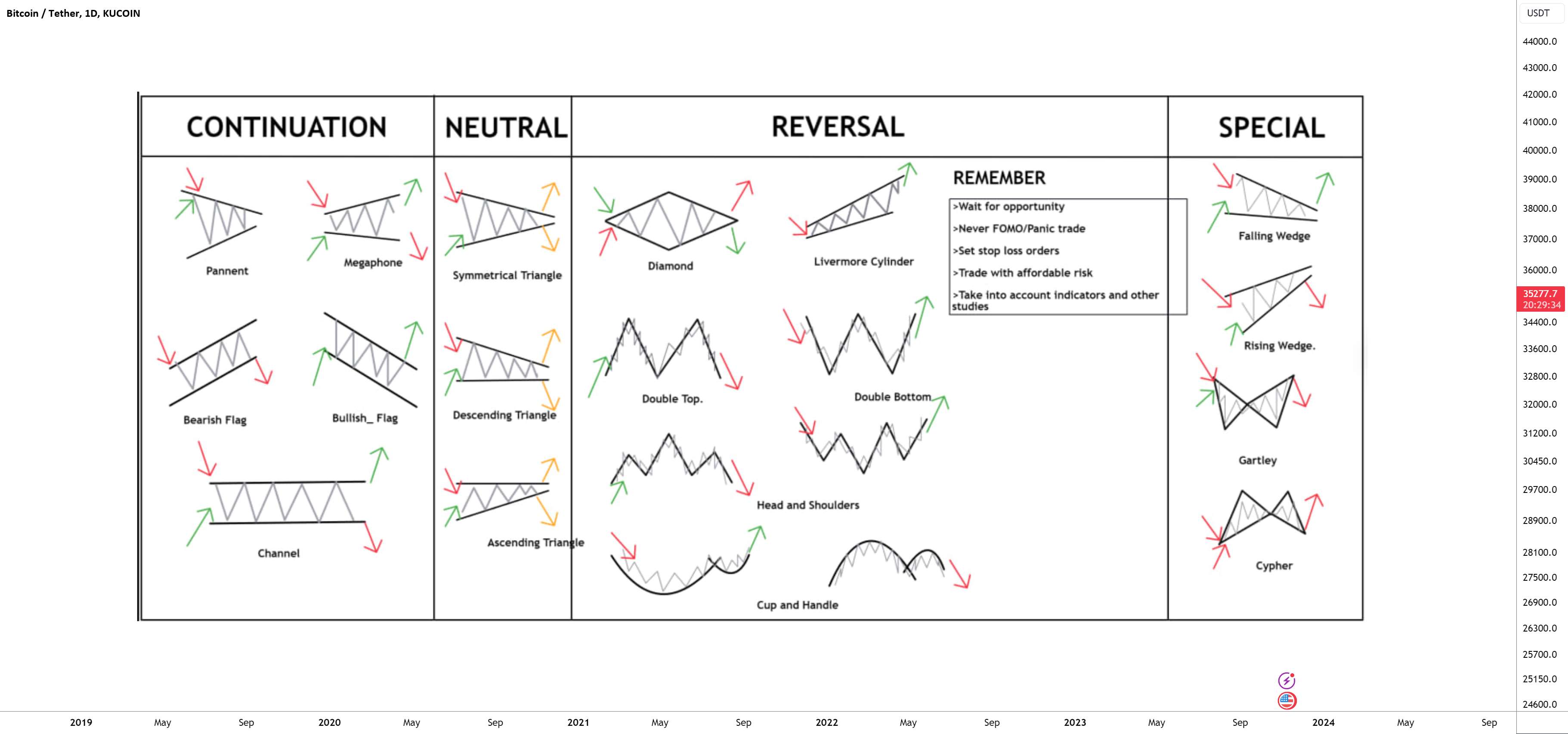

در اینجا برخی از الگوهای نمودار آموزشی وجود دارد که فقط یک نمودار یادآوری برای مبتدیان است. امیدوارم این اطلاعات برای شما آموزنده و آموزنده باشد. > الگوی سر و شانه ها الگوی سر و شانه ها یک شکل نمودار است که به عنوان یک خط پایه با سه قله ظاهر می شود، دو قله بیرونی از نظر ارتفاع نزدیک و وسط بالاترین است. در تحلیل تکنیکال، یک الگوی سر و شانه، شکلگیری نمودار خاصی را توصیف میکند که تغییر روند صعودی به نزولی را پیشبینی میکند. > الگوی معکوس سر و شانه سر و شانه معکوس شبیه به الگوی استاندارد سر و شانه است، اما معکوس است: با سر و شانه بالا برای پیش بینی معکوس ها در روندهای نزولی استفاده می شود. یک الگوی معکوس سر و شانه ها، پس از تکمیل، نشان دهنده یک بازار صعودی است سرمایه گذاران معمولاً زمانی وارد موقعیت خرید می شوند که قیمت از مقاومت خط گردن بالاتر می رود. > الگوی دوبل بالا (M). سقف دوتایی یک الگوی معکوس فنی بسیار نزولی است که پس از رسیدن یک دارایی به قیمت بالا دو بار متوالی با کاهش متوسط بین دو اوج شکل میگیرد. زمانی تایید می شود که قیمت دارایی به زیر سطح حمایتی برابر با پایین بین دو اوج قبلی برسد. > الگوی دوبل پایین (W). پایین دوتایی شبیه حرف"W"است. حداقل دو بار لمس یک سطح پشتیبانی در نظر گرفته می شود. پیشروی کف اول باید 10٪ تا 20٪ کاهش یابد، سپس پایین دوم باید در 3٪ تا 4٪ از پایین ترین سطح قبلی تشکیل شود، و حجم پیشروی بعدی باید افزایش یابد. الگوی دو کفی همیشه از یک روند نزولی عمده یا جزئی در امنیت خاص پیروی می کند و نشانه بازگشت و شروع یک روند صعودی بالقوه است. > الگوی سه گانه بالا یک قله سه گانه توسط سه قله که به همان ناحیه حرکت می کنند تشکیل می شود که در بین آنها عقب نشینی وجود دارد. یک صفحه سهگانه کامل در نظر گرفته میشود که نشاندهنده کاهش بیشتر قیمت است، زمانی که قیمت به زیر سطح پشتیبانی حرکت کرد. یک معاملهگر از لانگ خارج میشود یا زمانی که تاپ سهگانه تکمیل میشود، شورت را وارد میکند. در صورت معامله الگو، حد ضرر می تواند بالاتر از مقاومت (قله ها) قرار گیرد. هدف نزولی تخمین زده شده برای الگو، ارتفاع الگوی کم شده از نقطه شکست است. > الگوی پایین سه گانه پایین سه گانه یک الگوی بصری است که نشان می دهد خریداران (گاو نر) کنترل قیمت را از فروشندگان (خرس ها) در دست دارند. پایین سه گانه به طور کلی به عنوان سه پایین تقریبا مساوی در نظر گرفته می شود که از حمایت خارج می شوند و به دنبال آن مقاومت در برابر شکست قیمت عمل می کنند. شکل گیری کف سه گانه به عنوان فرصتی برای ورود به یک موقعیت صعودی تلقی می شود. > سقوط الگوی گوه هنگامی که قیمت اوراق بهادار در طول زمان در حال کاهش است، یک الگوی گوه ای می تواند رخ دهد درست زمانی که روند آخرین حرکت نزولی خود را انجام می دهد. خطوط روندی که در الگوی نمودار قیمت در بالای اوجها و پایینترین سطحها ترسیم شدهاند، میتوانند همگرا شوند زیرا لغزش قیمت شتاب خود را از دست میدهد و خریداران وارد عمل میشوند تا سرعت کاهش را کاهش دهند. قبل از همگرا شدن خطوط، ممکن است قیمت بالاتر از خط روند بالایی باشد. زمانی که قیمت خط روند بالایی را می شکند، انتظار می رود که امنیت معکوس شود و روند بالاتری داشته باشد. معاملهگرانی که سیگنالهای برگشت صعودی را شناسایی میکنند، میخواهند به دنبال معاملاتی باشند که از افزایش قیمت اوراق بهادار سود میبرند. > الگوی گوه در حال افزایش این معمولاً زمانی اتفاق میافتد که قیمت اوراق بهادار در طول زمان افزایش مییابد، اما میتواند در میان روند نزولی نیز رخ دهد. خطوط روند ترسیم شده در بالا و پایین الگوی نمودار قیمت می تواند به یک معامله گر یا تحلیلگر کمک کند تا یک معکوس شکست را پیش بینی کند. در حالی که قیمت می تواند خارج از هر یک از خطوط روند باشد، الگوهای گوه تمایل دارند در جهت مخالف خطوط روند شکسته شوند. بنابراین، افزایش الگوهای گوه نشان دهنده احتمال بیشتر کاهش قیمت ها پس از شکست خط روند پایین تر است. معامله گران می توانند پس از شکست با فروش اوراق بهادار کوتاه یا استفاده از مشتقاتی مانند آتی یا اختیار معامله، بسته به اوراق بهاداری که نمودار می شود، معاملات نزولی انجام دهند. این معاملات به دنبال سود بردن از پتانسیل کاهش قیمت ها هستند. > الگوی پرچم الگوی پرچم، در تحلیل تکنیکال، نمودار قیمتی است که با یک روند متضاد شدید (پرچم) که در پی یک روند کوتاه مدت (قطب پرچم) مشخص می شود. الگوهای پرچم با شاخص های حجم نماینده و همچنین عملکرد قیمت همراه هستند. الگوهای پرچم نشان دهنده تغییر روند یا شکست پس از یک دوره تثبیت است. > الگوی پرچم قلمها الگوهای ادامهای هستند که در آن دورهای از تثبیت با یک شکست در تحلیل تکنیکال استفاده میشود. مهم است که به حجم در یک علامت نگاه کنید - دوره تثبیت باید حجم کمتری داشته باشد و شکاف ها باید در حجم بالاتر رخ دهند. اکثر معامله گران از نشانه ها در ارتباط با سایر اشکال تحلیل تکنیکال استفاده می کنند که به عنوان تایید عمل می کنند. > الگوی فنجان و دسته الگوی قیمت لیوان و دسته در نمودار قیمت اوراق بهادار یک نشانگر فنی است که شبیه یک فنجان دسته دار است، جایی که فنجان به شکل"u"است و دسته دارای رانش اندکی به سمت پایین است. فنجان و دسته به عنوان یک سیگنال صعودی در نظر گرفته می شوند و سمت راست الگو معمولا حجم معاملات کمتری را تجربه می کند. شکل گیری این الگو ممکن است به کوتاهی هفت هفته یا تا 65 هفته طول بکشد. > الگوی پرچم صعودی چیست؟ هنگامی که قیمت ها در یک روند صعودی هستند، یک الگوی پرچم صعودی پس از یک روند صعودی تهاجمی، تثبیت آهسته را نشان می دهد. این نشان می دهد که فشار خرید بیشتری وجود دارد که قیمت ها را به سمت بالا حرکت می دهد تا کاهش و نشان می دهد که حرکت در روند صعودی ادامه خواهد داشت. معامله گران برای ورود به بازار منتظر می مانند تا قیمت پس از شکل گیری این الگو از مقاومت تثبیت عبور کند. > الگوی پرچم نزولی چیست؟ هنگامی که قیمت ها در روند نزولی قرار دارند، یک الگوی پرچم نزولی پس از یک روند نزولی تهاجمی، تثبیت آهسته را نشان می دهد. این نشان می دهد که فشار فروش بیشتری وجود دارد که باعث کاهش قیمت ها به جای افزایش می شود و نشان می دهد که حرکت در یک روند نزولی ادامه خواهد داشت. معامله گران منتظر می مانند تا قیمت پس از شکل گیری این الگو به زیر سطح حمایت تثبیت شکسته شود تا در موقعیت فروش قرار بگیرند. > کانال الگوی نمودار کانال به عنوان افزودن دو خط موازی که به عنوان مناطق حمایت و مقاومت عمل می کنند مشخص می شود. خط روند بالا یا مقاومت یک سری از اوج ها را به هم متصل می کند. خط روند پایین تر یا ساپورت یک سری از افت ها را به هم متصل می کند. شکل گیری الگوی نمودار کانال در زیر آمده است: > الگوی مگافون الگوی مگافون یک الگوی نمودار است. این یک تصویر تقریبی از یک الگوی قیمت است که به طور منظم در بازار سهام رخ می دهد. مانند هر الگوی نمودار، شرایط بازار خاصی وجود دارد که از شکل گیری الگوی مگافون پیروی می کند. الگوی مگافون با مجموعهای از اوجها و افتهای پایینتر مشخص میشود که افزایش قابل توجهی در نوسانات است: > الگوی"الماس"چیست؟ تشکیل الماس نزولی یا بالای الماس یک الگوی تحلیل تکنیکال است که می تواند برای تشخیص معکوس پس از یک روند صعودی استفاده شود. الگوی الماس صعودی یا پایین الماسی هر چند صعودی برای تشخیص معکوس پس از یک روند نزولی استفاده می شود. این الگو زمانی اتفاق میافتد که یک قیمت با روند صعودی قوی، یک حرکت جانبی صاف را در یک دوره زمانی طولانی نشان میدهد که شکل الماس را تشکیل میدهد. شناسایی معکوس ها یکی از سودآورترین فرصت های معاملاتی برای معامله گران فنی است. یک معامله گر موفق این تکنیک ها را با سایر شاخص های فنی و سایر اشکال تحلیل تکنیکال ترکیب می کند تا شانس موفقیت خود را به حداکثر برساند. تکنسینها با استفاده از نمودارها الگوهای نمودار قیمت کهن الگو را جستجو میکنند، مانند الگوهای سر و شانههای معروف یا الگوهای معکوس دو بالا/پایین، شاخصهای فنی و میانگینهای متحرک را مطالعه میکنند و به دنبال اشکالی مانند خطوط حمایت، مقاومت، کانالها و موارد مبهم هستند. سازه هایی مانند پرچم ها، پرچم ها، روزهای تعادل و الگوهای جام و دسته. تحلیلگران فنی همچنین به طور گسترده از شاخصهای بازار از انواع مختلفی استفاده میکنند که برخی از آنها تغییرات ریاضی قیمت هستند که اغلب شامل افزایش و کاهش حجم، دادههای پیشروی/کاهش و سایر ورودیها میشود. این شاخص ها برای کمک به ارزیابی روند روند بودن یک دارایی و در صورت وجود، احتمال جهت گیری و ادامه آن استفاده می شوند. تکنسین ها همچنین به دنبال روابط بین شاخص های قیمت/حجم و شاخص های بازار هستند. به عنوان مثال می توان به میانگین متحرک، شاخص قدرت نسبی و MACD اشاره کرد. راه های دیگر مطالعه شامل همبستگی بین تغییرات در گزینه ها (نوسانات ضمنی) و نسبت های خرید/تماس با قیمت است. همچنین شاخصهای احساسی مانند نسبتهای Put/Call، نسبتهای گاو/خرس، بهره کوتاه، نوسانات ضمنی و غیره مهم هستند. تکنیک های زیادی در تحلیل تکنیکال وجود دارد. طرفداران تکنیک های مختلف (به عنوان مثال تجزیه و تحلیل کندل استیک، قدیمی ترین شکل تحلیل تکنیکال توسعه یافته توسط یک تاجر غلات ژاپنی؛ هارمونیک؛ نظریه داو؛ و نظریه موج الیوت) ممکن است رویکردهای دیگر را نادیده بگیرند، با این حال بسیاری از معامله گران عناصر بیش از یک تکنیک را ترکیب می کنند. برخی از تحلیلگران فنی از قضاوت ذهنی استفاده می کنند تا تصمیم بگیرند که کدام الگو(های) ابزار خاص را در یک زمان معین منعکس می کند و تفسیر آن الگو چگونه باید باشد. برخی دیگر از یک رویکرد کاملاً مکانیکی یا سیستماتیک برای شناسایی و تفسیر الگو استفاده می کنند. در تضاد با تحلیل تکنیکال، تحلیل بنیادی است، مطالعه عوامل اقتصادی که بر نحوه قیمت گذاری سرمایه گذاران در بازارهای مالی تأثیر می گذارد. تجزیه و تحلیل فنی معتقد است که قیمت ها در حال حاضر منعکس کننده همه عوامل اساسی اساسی هستند. کشف روندها چیزی است که شاخص های فنی برای انجام آن طراحی شده اند، اگرچه نه شاخص های فنی و نه شاخص های بنیادی کامل نیستند. برخی از معامله گران به طور انحصاری از تحلیل تکنیکال یا بنیادی استفاده می کنند، در حالی که برخی دیگر از هر دو نوع برای تصمیم گیری در معاملات استفاده می کنند. با دقت تجارت کنید. اگر محتوای ما را دوست دارید، لطفاً از صفحه ما با لایک حمایت کنید، نظر دهید نظر دهید:

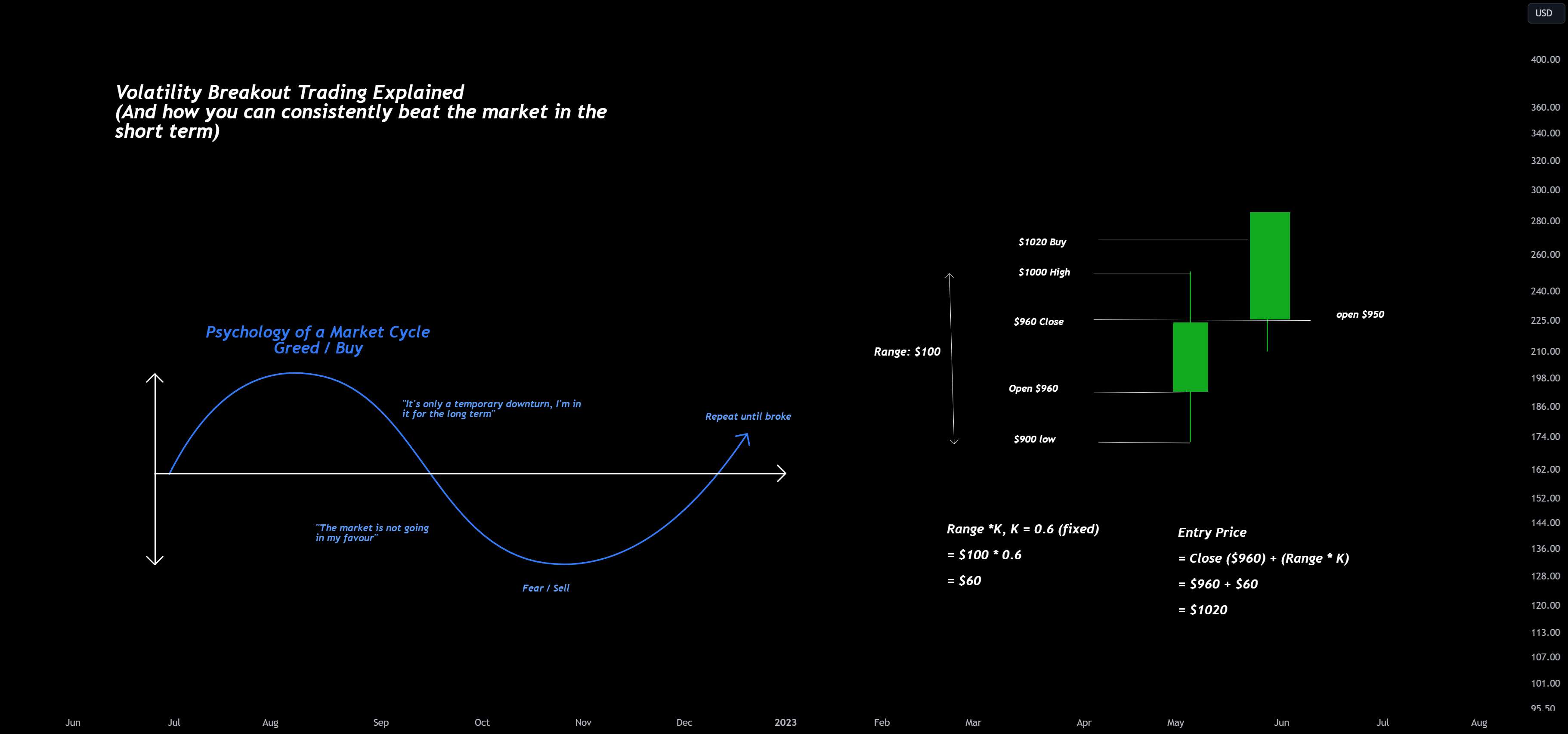

"به سفری جذاب به دنیای تجارت با استراتژی شکست نوسانات خوش آمدید - روشی که ارائه می دهد شما نگاهی اجمالی به حکمت معامله گر افسانه ای لری ویلیامز دارید.در این راهنمای جامع، ما پیچیدگی های استراتژی را گام به گام باز می کنیم و ابزارهایی را برای گنجاندن آن در سبک معاملاتی خود در اختیار شما قرار می دهیم. سلب مسئولیت: قبل از شیرجه رفتن، یک کلمه احتیاط. این توصیه مالی نیست. این فقط برای اهداف آموزشی و سرگرمی طراحی شده است. تصمیمات سرمایه گذاری شما باید همیشه با دقت لازم گرفته شود و مسئولیت هرگونه سود یا زیان وارده بر عهده شماست. عاقلانه تجارت و سرمایه گذاری کنید. استراتژی شکست نوسانات این استراتژی آزمایش شده توسط لری ویلیامز افسانه ای، بر این ایده متمرکز است که روندها تمایل به تداوم دارند. به عبارت دیگر، آنچه بالا می رود اغلب به صعود خود ادامه می دهد. زیبایی این استراتژی در سادگی آن است: تفکیک استراتژی: محاسبه محدوده: با محاسبه محدوده شروع کنید، که تفاوت بین قیمت های روزانه بالا و پایین (Range=High - Low) است. قیمت پایه: قیمت پایه یا قیمت ورودی را برای روز بعد تعیین کنید. این به عنوان بسته شدن شمع روز قبل به اضافه یک ضریب ثابت (K) برابر دامنه محاسبه می شود. به طور معمول، K در حدود 0.6 شناور است تا نویز بازار را در نظر بگیرد. سیگنال ورودی: اگر قیمت روز جاری از قیمت پایه محاسبه شده فراتر رود، این سیگنال شماست که یک موقعیت را وارد کنید. خروج: روز بعد، تمام موقعیت های خود را به قیمت آزاد بازار بفروشید. بیایید با یک مثال توضیح دهیم: دارایی با محدوده روزانه 100 دلار را در نظر بگیرید. محاسبه قیمت پایه 1020 دلار به ما می دهد. اگر قیمت دارایی در روز دوم از 1020 دلار فراتر رفت، شما میخرید و از شتاب حرکت میکنید. در روز سوم، شما تمام موقعیت ها را در بازار باز می فروشید. اگر قیمت در روز سوم به 1100 دلار برسد، بازدهی قابل توجه 7.84٪ است. حتی اگر در افتتاحیه به 1000 دلار برسد، باز هم فقط 1.96 درصد ضرر خواهید داشت. این نه تنها یک نسبت ریسک/پاداش جذاب را نشان می دهد، بلکه به لطف پیروی از روند، یک مزیت آماری را نیز نشان می دهد. نقاط قوت استراتژی شکست نوسانات: نقاط قوت این استراتژی در توانایی آن در کنار گذاشتن ترن هوایی عاطفی روانشناسی بازار نهفته است. با تمرکز بر نوسانات و انجام معاملات کوتاه مدت با نقاط ورود و خروج دقیق، معامله گران را قادر می سازد تا نویز بازار را کاهش دهند. روندهایی که منعکس کننده روانشناسی بازار هستند، به جای دشمن، متحد ما می شوند. برخلاف استراتژیهای معکوس، این رویکرد یک مزیت آماری و یک نسبت ریسک/پاداش جذاب را ارائه میکند. نتیجه: در حالی که استفاده مستقیم از این استراتژی در بازارهای امروزی ممکن است نیاز به برخی تنظیمات داشته باشد، درک اینکه چگونه معامله گران افسانه ای مانند لری ویلیامز به بازار نزدیک شدند بسیار ارزشمند است. نکته کلیدی این است که احساسات را از معادله معاملاتی خود حذف کنید، قوانین سختگیرانه را حفظ کنید و نقاط بی اعتباری واضحی را تعریف کنید. این اصول برای دستیابی به موفقیت در دنیای پویا تجارت، اساسی هستند. اگر این پست آموزشی را برای شما مفید و جذاب دیدید، فراموش نکنید که دکمه لایک را فشار دهید و برای محتوای باکیفیت تر دنبال کنید. با خیال راحت نظرات و سوالات خود را در زیر به اشتراک بگذارید - بیایید با هم دنیای هیجان انگیز تجارت را طی کنیم! این نمودار صرفا جهت اطلاع است هرگز یادگیری را متوقف نکن من همچنین دوست دارم نمودارها و نظرات شما را در بخش نظرات بدانم. با تشکر نظر:

![20 الگوی کلیدی برتر [برگه تقلب] - فقط یک نمودار یادآوری برای مبتدیان](https://arzsanj.com/storage/images/tradingview/92c170fbae372199e869540255741f8a.jpg)

امیدواریم از تحلیلی که تهیه شده نهایت استفاده را برده باشید. میدانید که برای خرید بیت کوین صرافی های مختلفی وجود دارد. بهترین صرافی ارز دیجیتال ایرانی برای این امر صرافی اینانس است که در کمتر از 5 دقیقه ارز را برای شما ارسال میکند. این صرافی مورد تایید ارزسنج است و میتوانید از خدمات آن بهره مند شوید. برای خرید این ارز میتوانید اینجا کلیک کنید علاوه بر این مورد اینانس با 700 نوع ارز دیجیتال یکی از پر تنوع ترین صرافی های ایرانی است.

در مورد بیت کوین بیشتر بدانید

اطلاعات ارز دیجیتال بیت کوین با قیمت 23,388 دلار بصورت لحظه ای در مجموعه ارزسنج بروز شده و شما میتوانید با مراجعه به صفحه اختصاصی BTC، قیمت بیت کوین ، تحلیل بیت کوین و اخبار بیت کوین را پایش نموده و در بازار ارزهای دیجیتال استفاده کنید.