- 13:11 1400-11-21

- زمان مطالعه:14 دقیقه

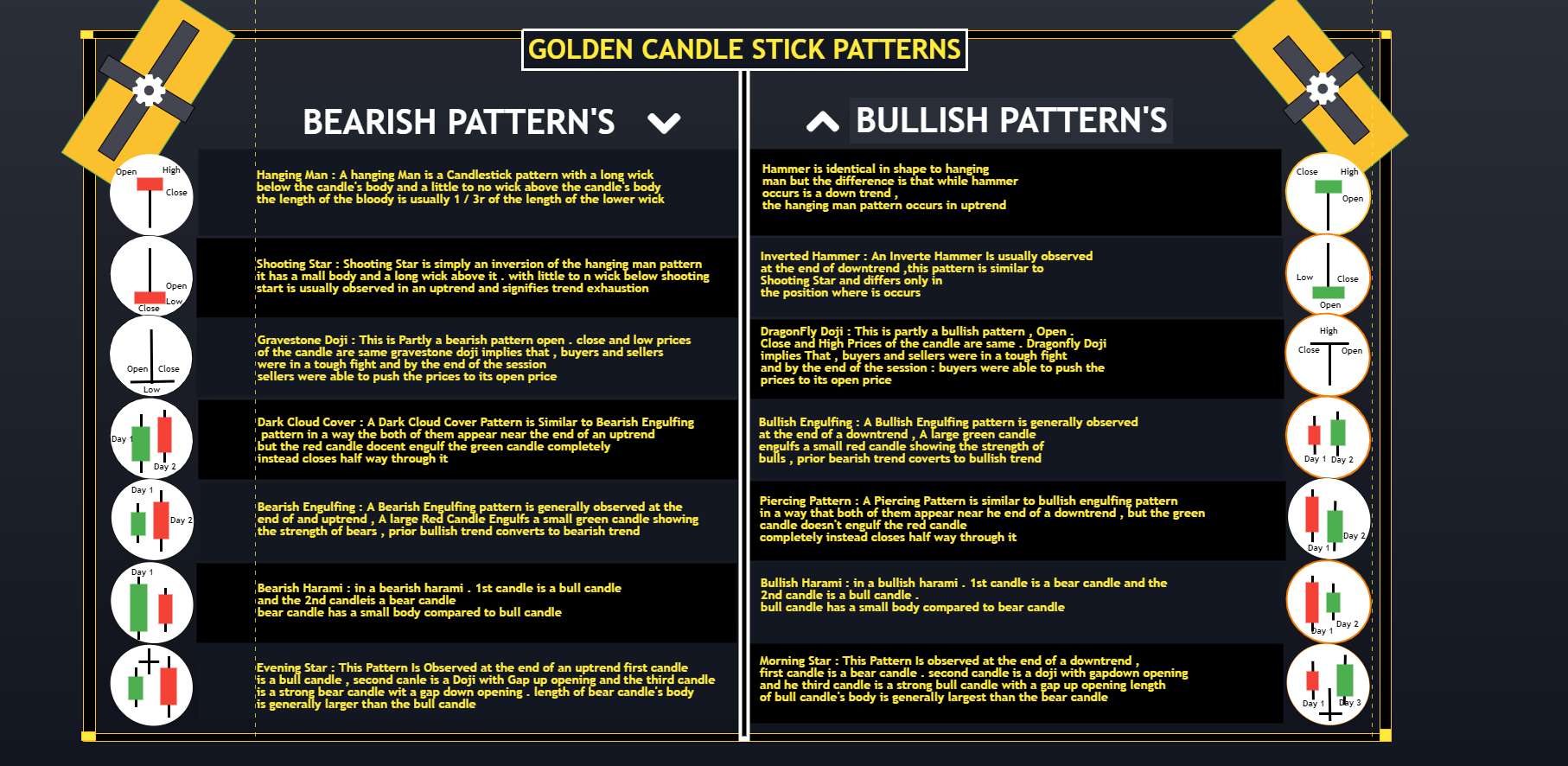

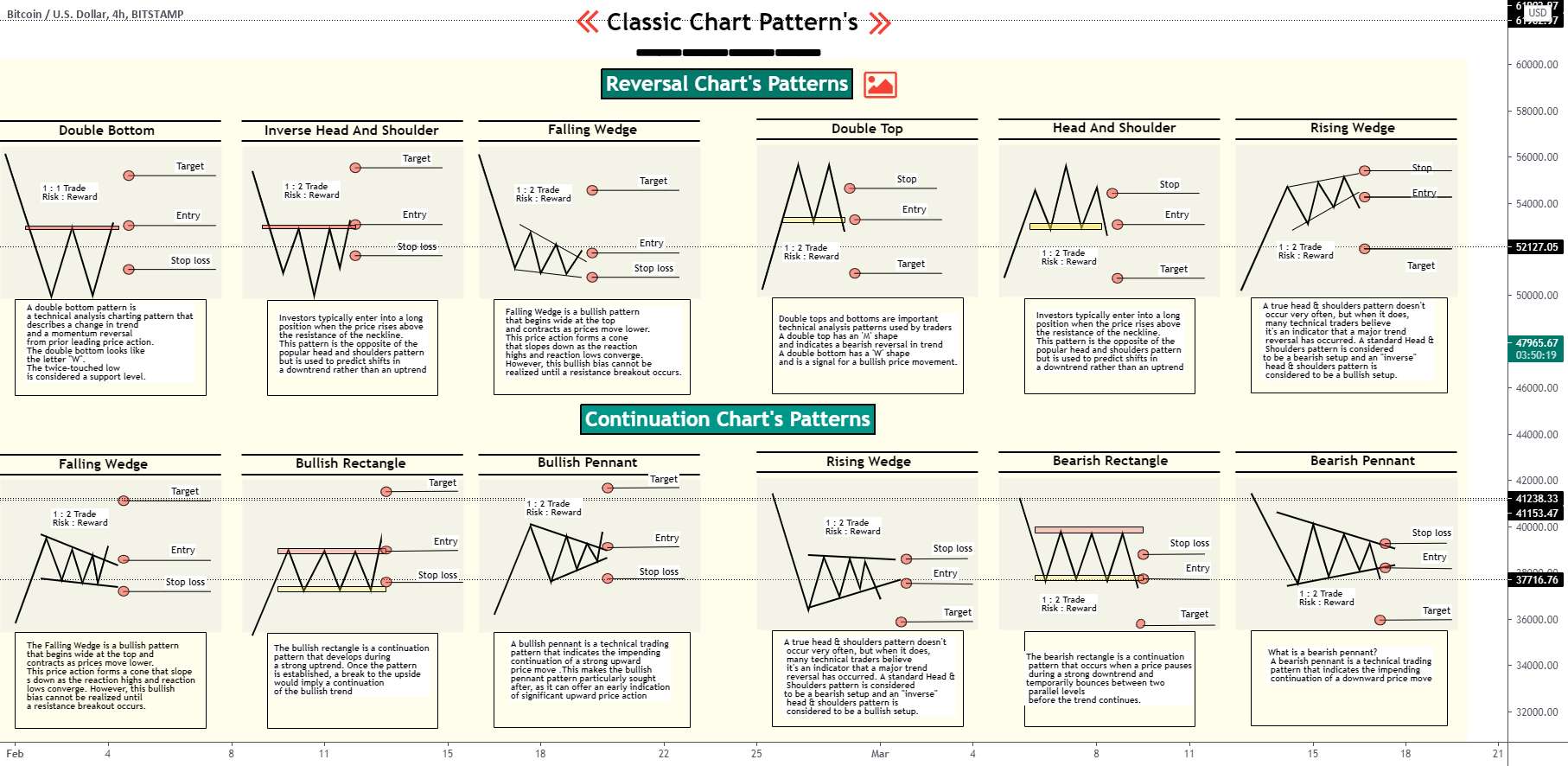

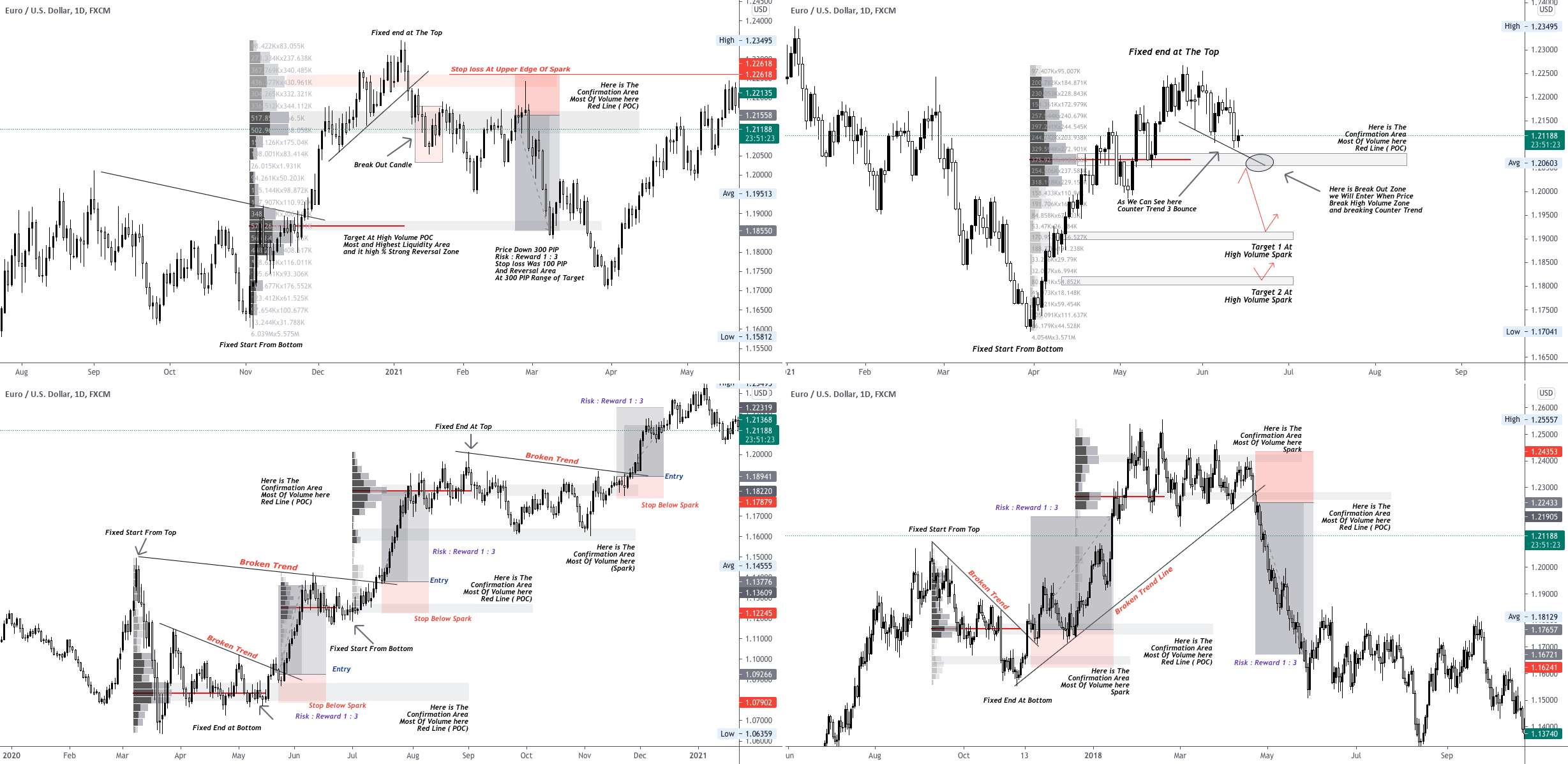

مروری بر بازارهای گاو نر و خرس اصطلاحات ساده هستند اما دلایل آنها بسیار پیچیده است در دنیای سرمایه گذاری، اصطلاحات"گاو نر"و"خرس"اغلب برای اشاره به شرایط بازار استفاده می شود. این عبارات نحوه عملکرد بازارهای سهام را به طور کلی توصیف می کنند - یعنی اینکه آیا ارزش آنها در حال افزایش یا کاهش ارزش است. و به عنوان یک سرمایه گذار، جهت گیری بازار نیروی اصلی است که تأثیر زیادی بر سبد سهام شما دارد. بنابراین، درک اینکه چگونه هر یک از این شرایط بازار ممکن است بر سرمایه گذاری شما تأثیر بگذارد، مهم است. اقلام کلیدی بازار صعودی بازاری است که در حال افزایش است و اقتصاد آن سالم است. در حالی که یک بازار نزولی در اقتصادی وجود دارد که در حال کاهش است، جایی که بیشتر سهام در حال کاهش ارزش هستند. اگرچه برخی از سرمایه گذاران می توانند"نزولی"باشند، اما اکثر سرمایه گذاران معمولا"صعودی هستند."بازار سهام، به عنوان یک کل، در افق های طولانی مدت تمایل به بازده مثبت داشته است. سرمایه گذاری در بازار نزولی می تواند خطرناک تر باشد، زیرا بسیاری از سهام ارزش خود را از دست می دهند و قیمت ها نوسان می کنند. از آنجایی که زمانبندی پایینترین سطح بازار کار دشواری است، سرمایهگذاران ممکن است پول خود را از بازار نزولی برداشت کنند و تا زمانی که روند معکوس شود، روی پول نقد بنشینند، که باعث کاهش بیشتر قیمتها میشود. بازار گاو نر در مقابل بازار خرس بازار گاوی بازاری است که در حال افزایش است و شرایط اقتصاد در آن به طور کلی مساعد است. یک بازار نزولی در اقتصادی وجود دارد که در حال کاهش است و بیشتر سهام در حال کاهش ارزش هستند. از آنجا که بازارهای مالی تا حد زیادی تحت تأثیر نگرش سرمایه گذاران هستند، این اصطلاحات همچنین بیانگر احساس سرمایه گذاران در مورد بازار و روندهای اقتصادی متعاقب آن هستند. بازار صعودی با افزایش مداوم قیمت ها مشخص می شود. در مورد بازارهای سهام، بازار صعودی نشان دهنده افزایش قیمت سهام شرکت ها است. در چنین مواقعی، سرمایه گذاران اغلب معتقدند که روند صعودی در بلندمدت ادامه خواهد داشت. در این سناریو، اقتصاد کشور به طور معمول قوی است و سطح اشتغال بالا است. در مقابل، بازار نزولی بازاری است که در حال کاهش است. یک بازار معمولاً یک بازار نزولی واقعی در نظر گرفته نمی شود، مگر اینکه 20٪ یا بیشتر از اوج های اخیر سقوط کرده باشد. در بازار نزولی، قیمت سهام به طور مداوم در حال کاهش است. این منجر به یک روند نزولی می شود که سرمایه گذاران معتقدند این باور به نوبه خود ادامه خواهد یافت. ویژگی های بازارهای گاو نر و خرس اگرچه یک بازار صعودی یا شرایط بازار نزولی با جهت قیمت سهام مشخص می شود، برخی از ویژگی های همراهی وجود دارد که سرمایه گذاران باید از آنها آگاه باشند. عرضه و تقاضا برای اوراق بهادار در بازار صعودی، تقاضای قوی و عرضه ضعیف برای اوراق بهادار وجود دارد. به عبارت دیگر، بسیاری از سرمایه گذاران مایل به خرید اوراق بهادار هستند اما تعداد کمی حاضر به فروش آنها هستند. در نتیجه، با رقابت سرمایه گذاران برای به دست آوردن سهام در دسترس، قیمت سهام افزایش خواهد یافت. در بازار نزولی، برعکس این موضوع صادق است: افراد بیشتری به دنبال فروش هستند تا خرید. تقاضا به طور قابل توجهی کمتر از عرضه است و در نتیجه قیمت سهام کاهش می یابد روانشناسی سرمایه گذار از آنجایی که رفتار بازار تحت تأثیر نحوه درک و واکنش افراد نسبت به رفتار آن است، روانشناسی و احساسات سرمایه گذار بر افزایش یا سقوط بازار تأثیر می گذارد. عملکرد بازار سهام و روانشناسی سرمایه گذار به یکدیگر وابسته هستند. در یک بازار صعودی، سرمایه گذاران با کمال میل به امید به دست آوردن سود مشارکت می کنند. در طول یک بازار نزولی، احساسات بازار منفی است. سرمایه گذاران در حالی که منتظر حرکت مثبت در بازار سهام هستند، شروع به انتقال پول خود از سهام و به اوراق بهادار با درآمد ثابت می کنند. در مجموع، کاهش قیمت سهام در بازار، اعتماد سرمایه گذاران را متزلزل می کند. این امر باعث می شود که سرمایه گذاران پول خود را از بازار دور نگه دارند که به نوبه خود باعث کاهش عمومی قیمت با افزایش خروجی می شود. تغییر در فعالیت اقتصادی از آنجا که مشاغلی که سهام آنها در بورس معامله می شود، در اقتصاد بزرگ شرکت می کنند، بازار سهام و اقتصاد به شدت به هم مرتبط هستند. بازار نزولی با اقتصاد ضعیف همراه است. اکثر مشاغل قادر به ثبت سودهای کلان نیستند زیرا مصرف کنندگان تقریباً به اندازه کافی هزینه نمی کنند. این کاهش سود مستقیماً بر نحوه ارزش گذاری سهام در بازار تأثیر می گذارد. در بازار صعودی، برعکس اتفاق می افتد. مردم پول بیشتری برای خرج کردن دارند و حاضرند آن را خرج کنند. این امر موجب حرکت و تقویت اقتصاد می شود. سنجش تغییرات بازار عامل اصلی تعیین کننده گاوی یا خرسی بودن بازار فقط واکنش تند بازار به یک رویداد خاص نیست، بلکه نحوه عملکرد آن در دراز مدت است. حرکات کوچک فقط نشان دهنده یک روند کوتاه مدت یا یک اصلاح بازار است. اینکه آیا قرار است بازار صعودی یا نزولی وجود داشته باشد یا خیر، تنها در یک دوره زمانی طولانیتر قابل تعیین است. با این حال، تمام حرکات طولانی در بازار را نمی توان به عنوان گاو یا خرس توصیف کرد. گاهی اوقات یک بازار ممکن است دوره رکودی را پشت سر بگذارد، زیرا سعی می کند جهت پیدا کند. در این حالت، یک سری حرکات صعودی و نزولی عملاً سود و زیان را خنثی می کند که منجر به یک روند ثابت بازار می شود. زمان بندی کامل بازار تقریبا غیرممکن است. در هر بازار چه باید کرد در یک بازار صعودی، کار ایده آل برای یک سرمایه گذار این است که با خرید سهام در اوایل روند (در صورت امکان) و سپس فروش آنها در زمانی که به اوج خود رسیدند، از افزایش قیمت ها استفاده کند. در طول بازار صعودی، هر گونه ضرر باید جزئی و موقت باشد. یک سرمایه گذار معمولاً می تواند به طور فعال و با اطمینان در سهام بیشتری با احتمال بازدهی بالاتر سرمایه گذاری کند. با این حال، در یک بازار نزولی، احتمال ضرر بیشتر است زیرا قیمتها به طور مداوم ارزش خود را از دست میدهند و پایان آن اغلب در چشم نیست. حتی اگر تصمیم به سرمایهگذاری با امید به رونق داشته باشید، احتمالاً قبل از وقوع هرگونه تغییری ضرر خواهید کرد. بنابراین، بیشترین سودآوری را می توان در فروش کوتاه مدت یا سرمایه گذاری های مطمئن تر، مانند اوراق بهادار با درآمد ثابت یافت. یک سرمایه گذار همچنین ممکن است به سهام دفاعی روی بیاورد، که عملکرد آن ها تنها تحت تأثیر روندهای تغییر در بازار حداقل است. بنابراین، سهام تدافعی در هر دو دوره تیرگی اقتصادی و رونق پایدار هستند. اینها صنایعی مانند آب و برق هستند که اغلب در مالکیت دولت هستند. آنها ملزوماتی هستند که مردم بدون توجه به شرایط اقتصادی آنها را خریداری می کنند. علاوه بر این، سرمایه گذاران ممکن است از گرفتن یک موقعیت کوتاه در بازار نزولی و سود بردن از کاهش قیمت سود ببرند. راههای مختلفی برای دستیابی به این هدف وجود دارد، از جمله فروش کوتاه، خرید وجوه قابل معامله در مبادلات معکوس (ETF)، یا خرید اختیار خرید. خط پایین هر دو بازار نزولی و گاوی تأثیر زیادی بر سرمایهگذاریهای شما خواهند داشت، بنابراین ایده خوبی است که برای تعیین اینکه بازار هنگام تصمیمگیری برای سرمایهگذاری چه میکند، زمان بگذارید. به یاد داشته باشید که در بلندمدت، بازار سهام همیشه بازدهی مثبت داشته است. ---------- نکات تجارت فارکس برای ارتقاء سطح (آن را بررسی کنید) بهترین معامله گران مهارت های خود را از طریق تمرین و انضباط تقویت می کنند. آنها همچنین خود تحلیلی انجام میدهند تا ببینند چه چیزی معاملاتشان را هدایت میکند و یاد میگیرند که چگونه ترس و طمع را از معادله دور نگه دارند. اینها مهارت هایی است که هر معامله گر فارکس باید تمرین کند. اقلام کلیدی معامله در فارکس می تواند راهی عالی برای تنوع بخشیدن به یک سبد گسترده تر یا کسب سود از استراتژی های خاص FX باشد. مبتدیان و معامله گران باتجربه فارکس باید به خاطر داشته باشند که تمرین، دانش و انضباط کلیدی برای پیشرفت و ماندن هستند. در اینجا ما 9 نکته را ذکر می کنیم که باید هنگام فکر کردن به معامله ارزها به خاطر داشته باشید. 8 ترفند معامله گر موفق فارکس اهداف و سبک معامله را تعریف کنید قبل از شروع هر سفری، ضروری است که ایده ای از مقصد خود و نحوه رسیدن به آنجا داشته باشید. در نتیجه، داشتن اهداف روشن ضروری است، سپس مطمئن شوید که روش معاملاتی شما قادر به دستیابی به این اهداف است. هر سبک معاملاتی دارای مشخصات ریسک متفاوتی است که نیازمند نگرش و رویکرد خاصی برای معامله موفق است. به عنوان مثال، اگر نمی توانید با یک موقعیت باز در بازار بخوابید، ممکن است معاملات روزانه را در نظر بگیرید. از سوی دیگر، اگر سرمایهای دارید که فکر میکنید از افزایش یک معامله در یک دوره چند ماهه سود میبرید، ممکن است بیشتر یک معاملهگر موقعیت باشید. فقط مطمئن شوید که شخصیت شما متناسب با سبک معاملاتی است که انجام می دهید. عدم تطابق شخصیت منجر به استرس و ضررهای خاص می شود. بستر کارگزار و معاملات انتخاب یک کارگزار معتبر از اهمیت بالایی برخوردار است و صرف زمان برای تحقیق در مورد تفاوت بین کارگزاران بسیار مفید خواهد بود. شما باید سیاست های هر کارگزار و نحوه ایجاد بازار را بدانید. به عنوان مثال، معامله در بازارهای خارج از بورس یا بازار نقدی با معامله در بازارهای بورس محور متفاوت است. همچنین مطمئن شوید که پلت فرم معاملاتی کارگزار شما برای تحلیلی که می خواهید انجام دهید مناسب است. به عنوان مثال، اگر دوست دارید اعداد فیبوناچی را مبادله کنید، مطمئن شوید که پلت فرم کارگزار می تواند خطوط فیبوناچی را ترسیم کند. یک کارگزار خوب با یک پلت فرم ضعیف یا یک پلت فرم خوب با یک کارگزار ضعیف می تواند مشکل ساز باشد. مطمئن شوید که از هر دو بهترین استفاده را می کنید. روش شناسی منسجم قبل از اینکه به عنوان یک معامله گر وارد هر بازاری شوید، باید بدانید که چگونه برای اجرای معاملات خود تصمیم می گیرید. شما باید بدانید که برای تصمیم گیری مناسب برای ورود یا خروج از معامله به چه اطلاعاتی نیاز دارید. برخی از معامله گران برای تعیین بهترین زمان برای انجام معامله، بر اساس اصول و نمودارهای اقتصادی نظارت می کنند. دیگران فقط از تحلیل تکنیکال استفاده می کنند. هر روشی را که انتخاب می کنید، سازگار باشید و مطمئن باشید که روش شما تطبیقی است. سیستم شما باید با پویایی در حال تغییر بازار همگام باشد. تعیین نقاط ورود و خروج بسیاری از معامله گران با اطلاعات متناقضی که هنگام مشاهده نمودارها در بازه های زمانی مختلف رخ می دهد، گیج می شوند. آنچه به عنوان یک فرصت خرید در نمودار هفتگی نشان داده می شود، می تواند به عنوان یک سیگنال فروش در نمودار روزانه نشان داده شود. بنابراین، اگر جهت اصلی معاملات خود را از نمودار هفتگی انتخاب می کنید و از نمودار روزانه به زمان ورود استفاده می کنید، حتماً این دو را همگام کنید. به عبارت دیگر، اگر نمودار هفتگی به شما سیگنال خرید می دهد، صبر کنید تا نمودار روزانه نیز سیگنال خرید را تایید کند. زمان خود را هماهنگ نگه دارید. انتظارات خود را محاسبه کنید انتظار فرمولی است که شما برای تعیین میزان قابل اعتماد بودن سیستم خود استفاده می کنید. شما باید به گذشته برگردید و تمام معاملات خود را که برنده در مقابل بازنده بوده اند اندازه گیری کنید، سپس تعیین کنید که معاملات برنده شما چقدر سودآور بوده در مقابل میزان ضرر معاملات بازنده شما. به ده معامله اخیر خود نگاهی بیندازید. اگر هنوز معاملات واقعی انجام نداده اید، به نمودار خود به جایی برگردید که سیستم شما نشان می دهد که باید وارد معامله شوید و از آن خارج شوید. تعیین کنید که آیا سود میکردید یا ضرر. این نتایج را یادداشت کنید اگرچه چند راه برای محاسبه درصد سود به دست آمده برای سنجش یک طرح معاملاتی موفق وجود دارد، هیچ تضمینی وجود ندارد که هر روز معامله کنید، زیرا شرایط بازار می تواند تغییر کند. با این حال، در اینجا مثالی از نحوه محاسبه امید آورده شده است: فرمول انتظار انتظار=(% برد * میانگین برد) - (% باخت * میانگین باخت) نمونه ای از انتظار اگر ده معامله انجام می دادید که شش تای آنها معاملات برنده و چهار تای آنها معاملات بازنده بودند، نسبت درصد برد شما 6/10 یا 60 درصد خواهد بود. اگر شش معامله شما 2400 دلار باشد، میانگین برد شما 400 دلار (6/2400 دلار) خواهد بود. اگر ضرر شما 1200 دلار بود، میانگین ضرر شما 300 دلار (4/1200 دلار) خواهد بود. انتظار=(% برد * میانگین برد) - (% باخت * میانگین باخت) انتظار: (.60 * 400 دلار) - (. 40 * 300 دلار)=120 دلار به عبارت دیگر، به طور متوسط، یک معامله گر می تواند انتظار داشته باشد که در هر معامله 120 دلار درآمد داشته باشد. نسبت ریسک: پاداش قبل از معامله، تعیین سطح ریسکی که در هر معامله راحت هستید و اینکه چقدر میتوانید به طور واقعی به دست آورید، مهم است. نسبت ریسک به پاداش به معامله گران کمک می کند تا تشخیص دهند که آیا شانسی برای کسب سود در بلندمدت دارند یا خیر. به عنوان مثال، اگر زیان احتمالی در هر معامله 200 دلار و سود بالقوه هر معامله برابر با 600 دلار باشد، نسبت ریسک به پاداش برابر با 1:2 خواهد بود. اگر ده معامله انجام شود و فقط در چهار معامله از ده معامله سود کسب شود، کل سود برابر با 2400 دلار (4*600 دلار) خواهد بود. در نتیجه، شش معامله از ده معامله با قیمت 200 دلار، که معادل 1200 دلار در مجموع زیان (6*200 دلار) است، ضرر خواهند کرد. به عبارت دیگر، یک معامله گر در ده معامله سود کسب می کند، علیرغم اینکه فقط در 40٪ مواقع درست است. سفارشات توقف ضرر ریسک را می توان از طریق دستورات توقف ضرر کاهش داد که با نرخ ارز مشخصی از موقعیت خارج می شوند. دستورهای توقف ضرر یک ابزار ضروری مدیریت ریسک فارکس هستند زیرا می توانند به معامله گران کمک کنند تا ریسک خود را در هر معامله محدود کنند و از ضررهای قابل توجه جلوگیری کنند. با استفاده از مثال بالا، تصور کنید که معامله گر برای هر معامله یک دستور توقف ضرر بسیار گسترده داشته باشد، به این معنی که آنها مایل به از دست دادن 1200 دلار در هر معامله هستند اما همچنان 600 دلار در هر معامله برنده به دست می آورند. یک باخت می تواند دو معامله برنده را از بین ببرد. اگر معامله گر به دلیل متوقف شدن از حرکات نامطلوب بازار، یک سری ضرر را تجربه کرد، برای جبران زیان به درصد برد بسیار بالاتر و غیر واقعی نیاز است. اگرچه داشتن یک استراتژی معاملاتی برنده بر اساس درصد مهم است، مدیریت ریسک و ضررهای احتمالی نیز بسیار مهم است تا حساب کارگزاری شما را از بین نبرد. تمرکز و ضررهای کوچک هنگامی که حساب خود را تامین کردید، مهمترین چیزی که باید به خاطر بسپارید این است که پول شما در خطر است. بنابراین، پول شما نباید برای هزینه های عادی زندگی مورد نیاز باشد. به پول معاملاتی خود مانند پول تعطیلات فکر کنید. پس از اتمام تعطیلات، پول شما خرج می شود. همین نگرش را نسبت به تجارت داشته باشید. این از نظر روانی شما را برای پذیرش ضررهای کوچک آماده می کند، که کلید مدیریت ریسک شما است. با تمرکز بر معاملات و پذیرش ضررهای کوچک به جای شمارش مداوم سهام خود، بسیار موفق تر خواهید بود. حلقه های بازخورد مثبت یک حلقه بازخورد مثبت در نتیجه یک معامله خوب انجام شده مطابق با برنامه شما ایجاد می شود. وقتی یک معامله را برنامه ریزی می کنید و آن را به خوبی اجرا می کنید، یک الگوی بازخورد مثبت ایجاد می کنید. موفقیت باعث موفقیت می شود که به نوبه خود باعث ایجاد اعتماد به نفس می شود، به خصوص اگر تجارت سودآور باشد. حتی اگر ضرر کمی داشته باشید اما این کار را مطابق با یک معامله برنامه ریزی شده انجام دهید، در این صورت یک حلقه بازخورد مثبت ایجاد خواهید کرد. تجزیه و تحلیل آخر هفته را انجام دهید در آخر هفته، زمانی که بازارها بسته هستند، نمودارهای هفتگی را مطالعه کنید تا به دنبال الگوها یا اخباری باشید که می توانند بر تجارت شما تأثیر بگذارند. شاید الگویی در حال ایجاد یک تاپ دوبل باشد و کارشناسان و اخبار حکایت از تغییر بازار دارند. این یک نوع انعکاس است که در آن الگو می تواند کارشناسان را تشویق کند، که سپس الگو را تقویت می کنند. در نور سرد عینی، بهترین برنامه های خود را انجام خواهید داد. منتظر تنظیمات خود باشید و یاد بگیرید که صبور باشید. یک سوابق چاپی نگه دارید یک رکورد چاپی یک ابزار یادگیری عالی است. نموداری را چاپ کنید و تمام دلایل معامله را فهرست کنید، از جمله اصولی که بر تصمیمات شما تأثیر می گذارد. نمودار را با نقاط ورود و خروج خود علامت گذاری کنید. هر گونه نظر مرتبط را روی نمودار بیان کنید، از جمله دلایل احساسی برای اقدام. وحشت کردی؟ خیلی حرص خوردی؟ پر از اضطراب بودی؟ تنها زمانی که بتوانید معاملات خود را عینیت بخشید، کنترل ذهنی و نظم و انضباط را برای اجرای بر اساس سیستم خود به جای عادات یا احساسات خود ایجاد خواهید کرد. خط پایین مراحل بالا شما را به یک رویکرد ساختاریافته برای تجارت هدایت می کند و باید به شما کمک کند تا یک معامله گر دقیق تر شوید. تجارت یک هنر است و تنها راه برای مهارت بیشتر، تمرین مداوم و منظم است. رقابت بدون ریسک با 100000 دلار پول نقد مجازی مهارت های معاملاتی خود را با شبیه ساز سهام رایگان ما امتحان کنید. با هزاران معامله گر رقابت کنید و راه خود را به سمت بالا معامله کنید! قبل از شروع به خطر انداختن پول خود، معاملات را در یک محیط مجازی ارسال کنید. استراتژی های معاملاتی را تمرین کنید تا زمانی که آماده ورود به بازار واقعی هستید، تمرین مورد نیاز خود را داشته باشید. نظر: الگوی چوب شمع طلایی - باید بررسی کنید

نظر: پس از استاد شدن در این پست آموزشی، معامله گر سودآوری خواهید بود

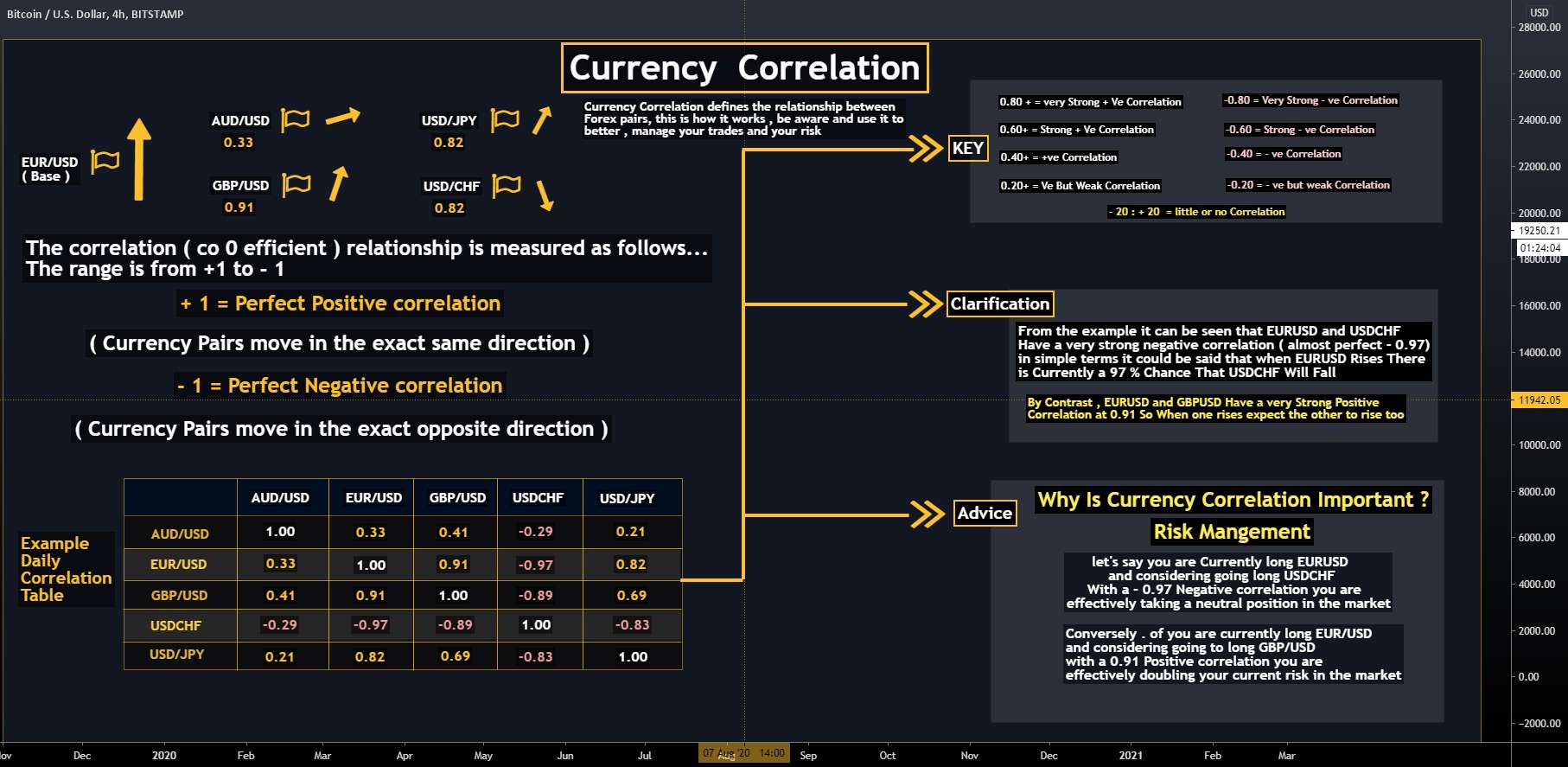

نظر: همبستگی ارزی که باید قبل از ورود به بازار فارکس بدانید

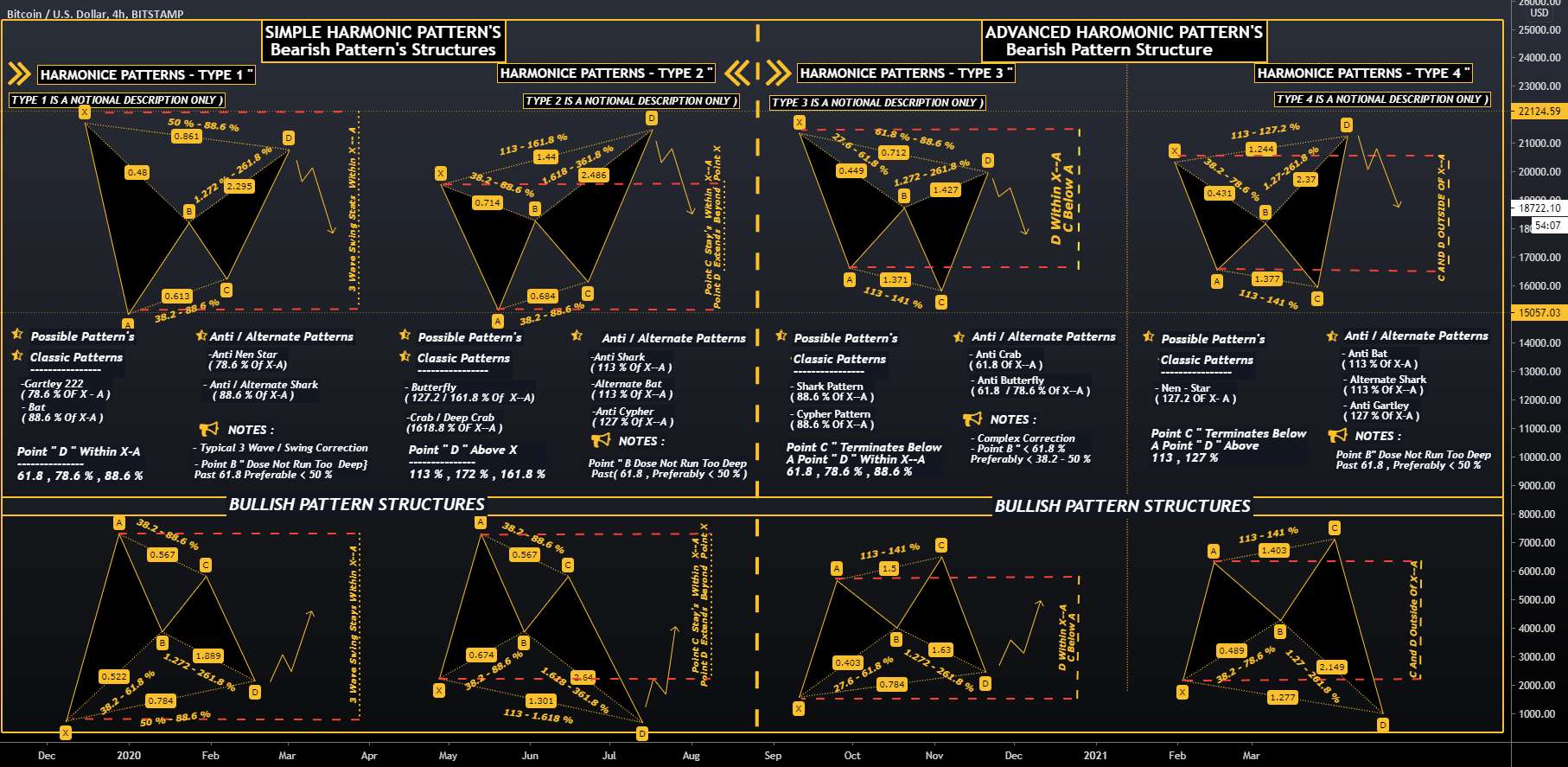

نظر: الگوهای هارمونیک با توضیحات پیشرفته آن را ببینید

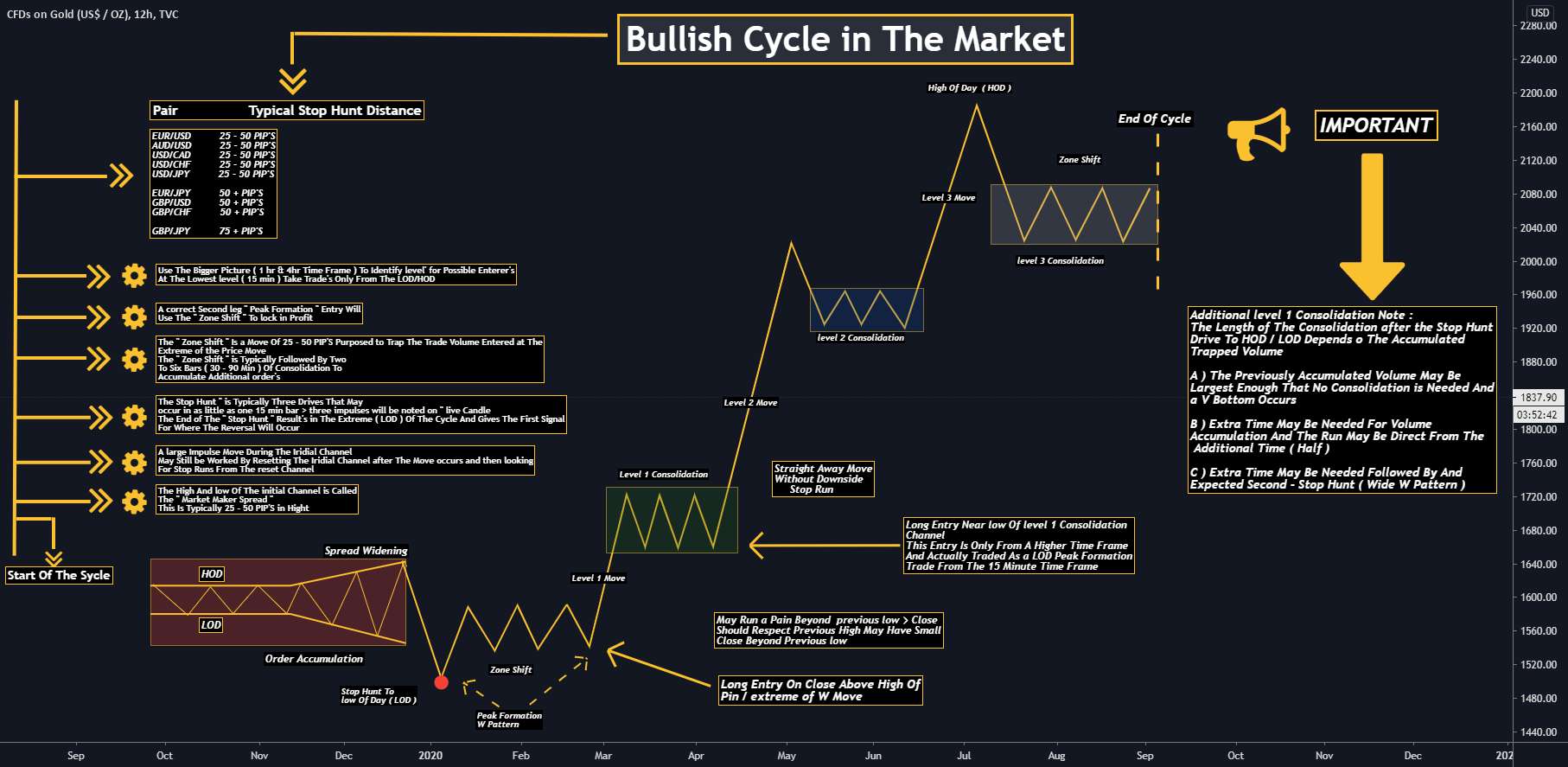

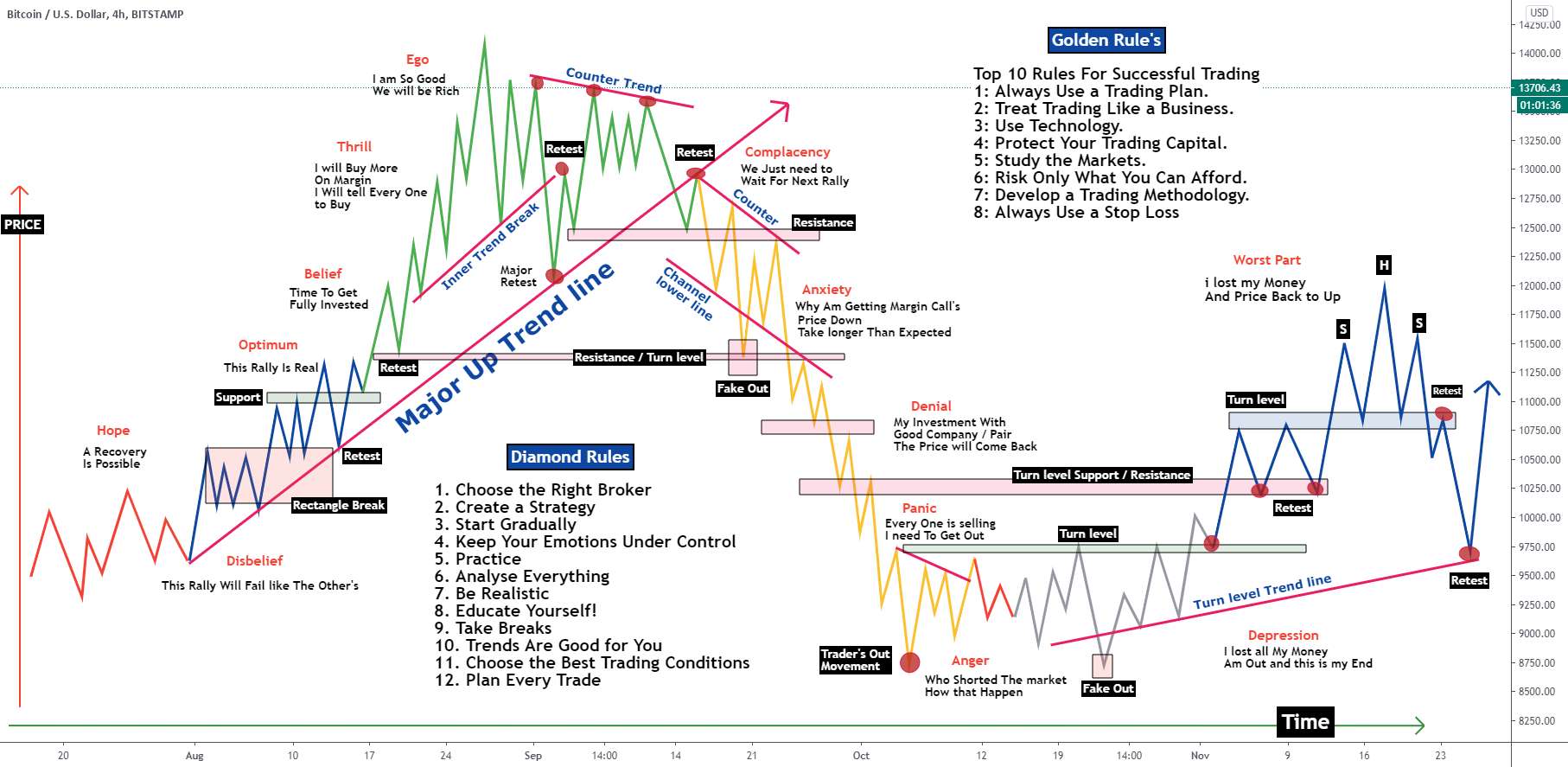

نظر: چرخه صعودی بزرگ در بازار + رازهایی که هرگز نمی دانید

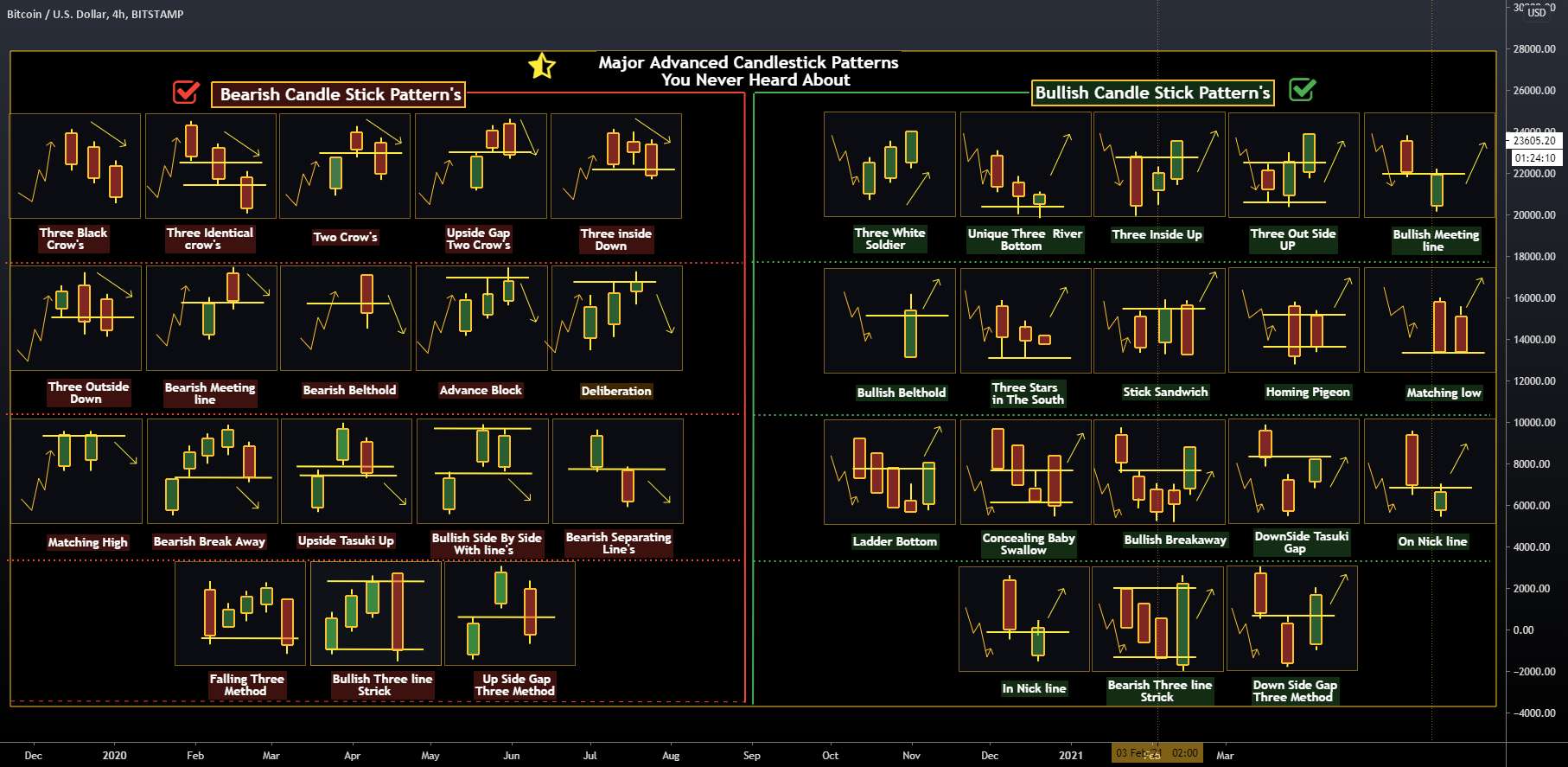

نظر: الگوهای پیشرفته شمعدانی که هرگز نشنیده اید

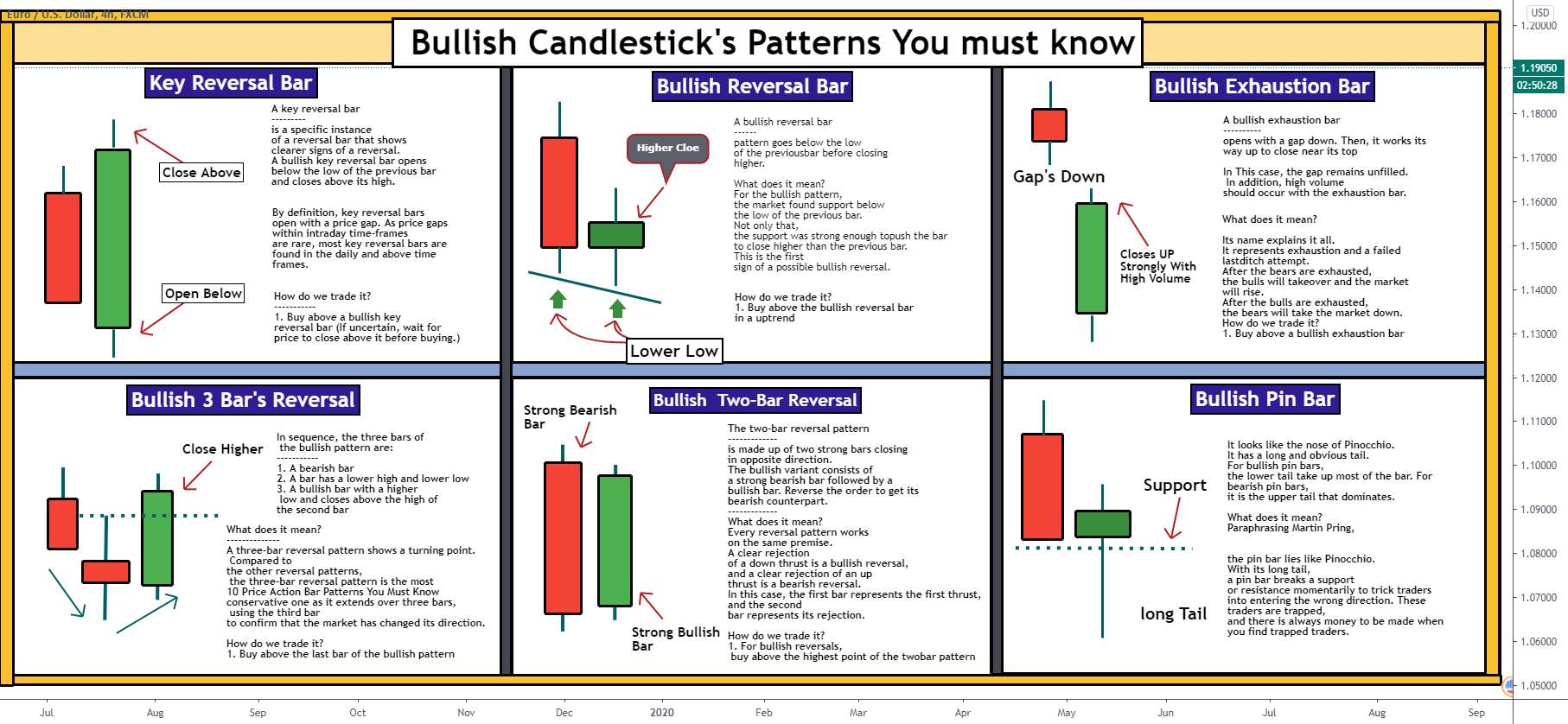

نظر: الگوهای کندل استیک صعودی که باید بدانید

نظر: هر چیزی را در اینجا بخوانید و مرور کنید

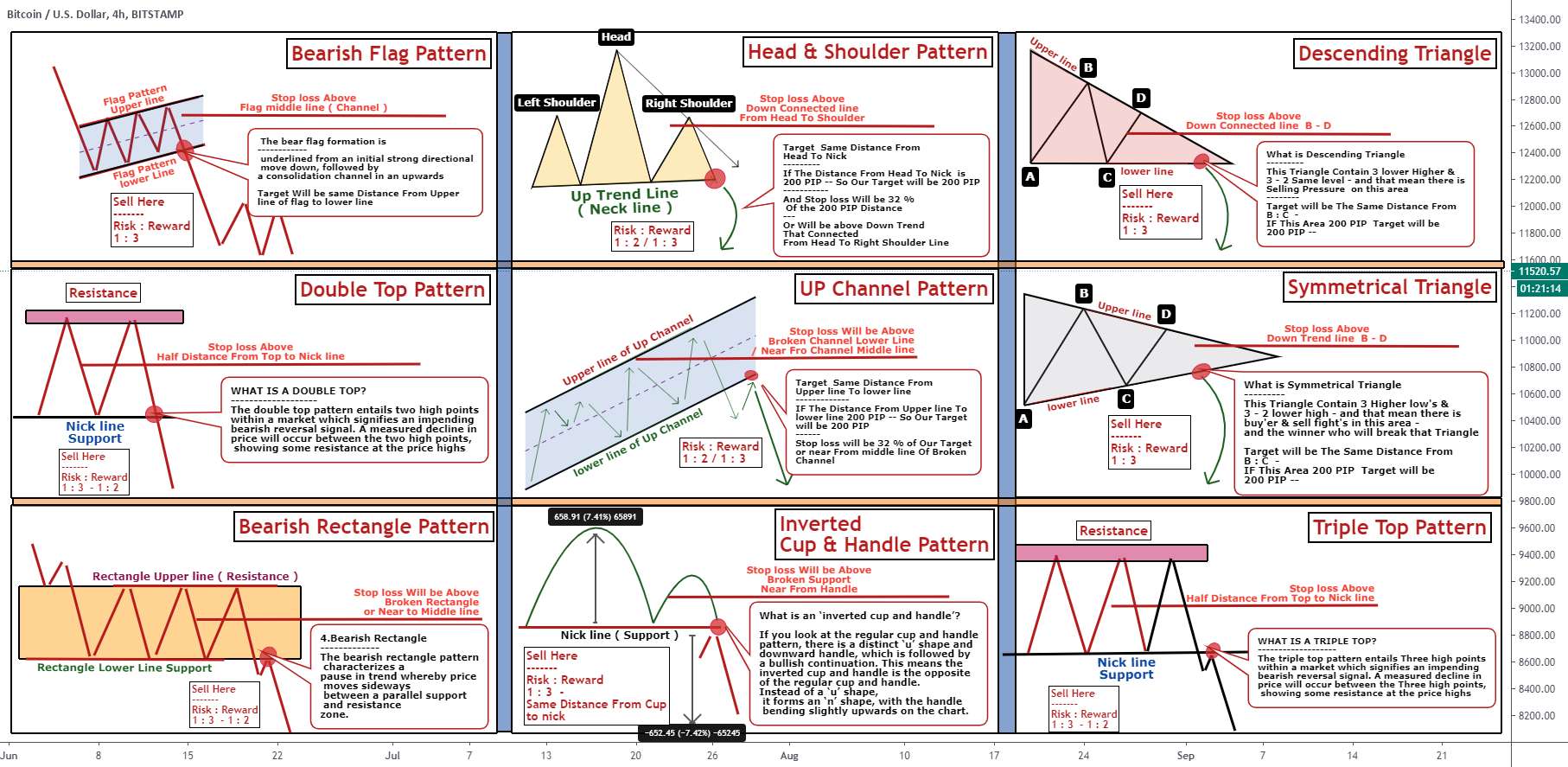

نظر: چگونه الگوهای نزولی را مانند حرفه ای معامله کنیم

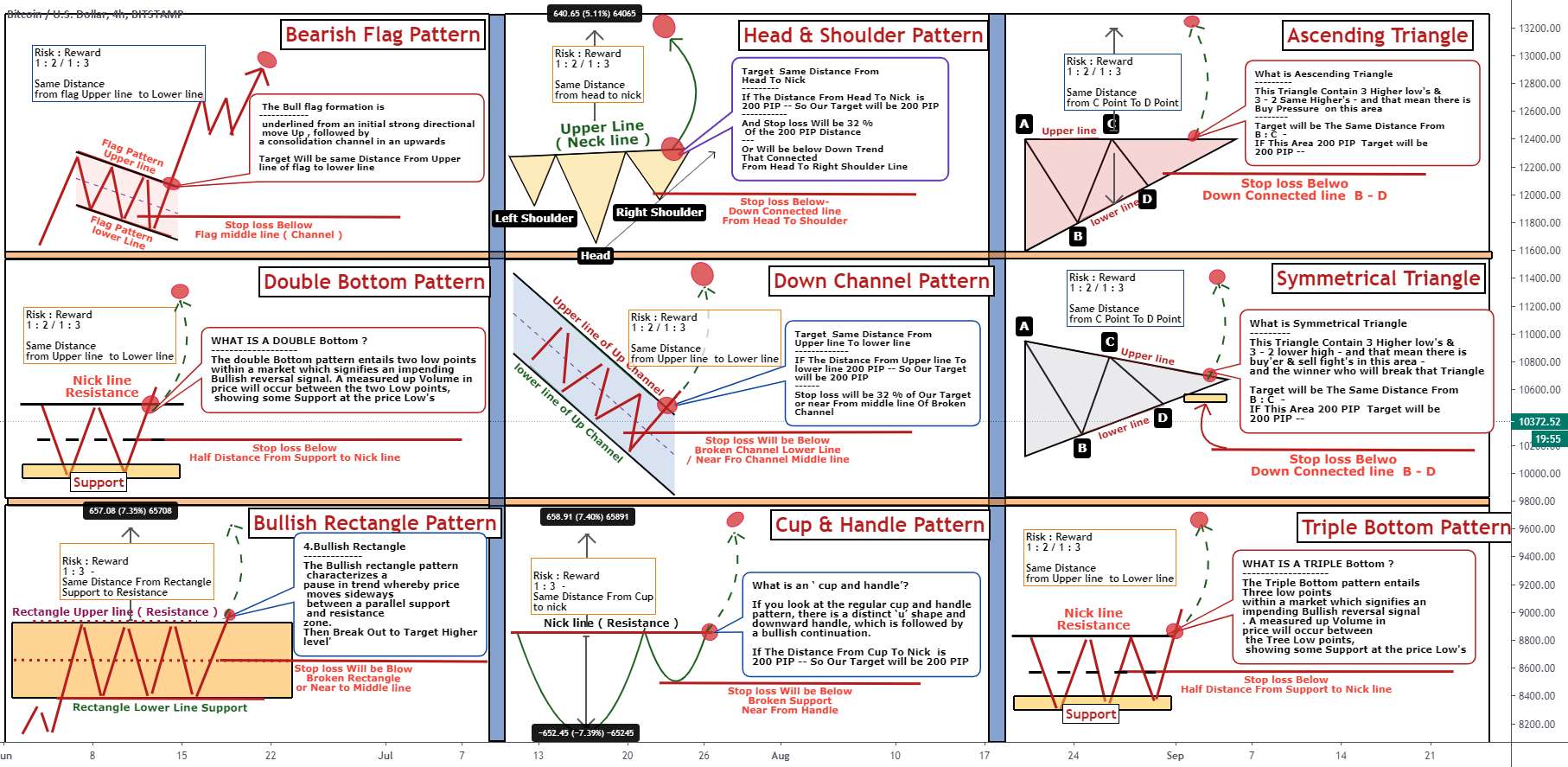

نظر: چگونه الگوهای صعودی را مانند حرفه ای معامله کنیم

نظر: بهترین مدل های پروفایل حجم. با اعتماد به نفس برخورد می کند

نظر: نکات تجارت فارکس برای ارتقاء سطح خود ( بررسی کنید )

نظر: چرا تجارت پایان سال بسیار خطرناک است - محتوای ارزشمند !!

نظر: جنبه ناشناخته در مورد بیت کوین (برای مبتدیان)

نظر:

GOLD - حقایقی برای داشتن حس واقعی تجارت طلا 🔥

امیدواریم از تحلیلی که تهیه شده نهایت استفاده را برده باشید. میدانید که برای خرید بیت کوین صرافی های مختلفی وجود دارد. بهترین صرافی ارز دیجیتال ایرانی برای این امر صرافی اینانس است که در کمتر از 5 دقیقه ارز را برای شما ارسال میکند. این صرافی مورد تایید ارزسنج است و میتوانید از خدمات آن بهره مند شوید. برای خرید این ارز میتوانید اینجا کلیک کنید علاوه بر این مورد اینانس با 700 نوع ارز دیجیتال یکی از پر تنوع ترین صرافی های ایرانی است.

در مورد بیت کوین بیشتر بدانید

اطلاعات ارز دیجیتال بیت کوین با قیمت 23,388 دلار بصورت لحظه ای در مجموعه ارزسنج بروز شده و شما میتوانید با مراجعه به صفحه اختصاصی BTC، قیمت بیت کوین ، تحلیل بیت کوین و اخبار بیت کوین را پایش نموده و در بازار ارزهای دیجیتال استفاده کنید.